دستورالعمل شماره ص/۲۰۰/۹۷/۴ مورخ ۱۳۹۷/۳/۸ سازمان امور مالیاتی کشور

مخاطبان: امور مالیاتی شهر و استان تهران

ادارات کل امور مالیاتی

موضوع: مالیات مقطوع عملکرد سال ۱۳۹۶ برخی از صاحبان مشاغل در اجرای تبصره ماده ۱۰۰ اصلاحی مصوب ۱۳۹۴/۴/۳۱ قانون مالیاتهای مستقیم

بنابه اختیار حاصل از تبصره ماده ۱۰۰ اصلاحی مصوب ۱۳۹۴/۴/۳۱ قانون مالیاتهای مستقیم و بهمنظور تکریم مؤدیان و تسهیل وصول مالیات و ایجاد هماهنگی و وحدترویه در تعیین مالیات عملکرد سال ۱۳۹۶ برخی از صاحبان مشاغل که در گروه سوم ماده ۲ آییننامه اجرایی موضوع ماده ۹۵ قانون فوق موضوع بخشنامه شماره ۲۰۰/۹۴/۱۱۸ مورخ ۱۳۹۴/۱۲/۹ قرار میگیرند، به شرح ذیل مقرر میگردد:

الف- مشمولین تبصره ماده ۱۰۰:

۱. کلیه صاحبان مشاغل گروه سوم موضوع ماده ۲ آییننامه اجرایی موضوع ماده ۹۵ قانون فوق که مجموع فروش کالا و خدمات آنها در سال ۱۳۹۶ حداکثر ۱۰ برابر معافیت موضوع ماده ۸۴ قانون مالیاتهای مستقیم (مبلغ ۲/۴۰۰/۰۰۰/۰۰۰ ریال) باشد مشمول این دستورالعمل بوده و در صورت تکمیل و ارسال فرم موضوع این دستورالعمل که در سامانه سازمان امور مالیاتی کشور قرار داده شده است، از نگهداری اسناد و مدارک موضوع این قانون و تسلین اظهارنامه مالیاتی معاف میباشند.

ب- نحوه تعیین مالیات مقطوع و پرداخت آن:

۲. میزان مالیات عملکرد سال ۱۳۹۶ صاحبان مشاغل فوق با افزایش پنج درصد (۵٪) نسبت به مالیات قطعی عملکرد سال ۱۳۹۵ به صورت مقطوع تعیین میگردد.

بدیهی است مؤدیانی که در عملکرد سال ۱۳۹۵ معاف از مالیات بودهاند صرفاً میبایست مراتب قبول این دستورالعمل را بدون پرداخت مالیات از طریق سیستم الکترونیکی (طبق فرم مربوط) به سازمان امور مالیاتی کشور اعلام نمایند. حکم اخیرالذکر (اعلام مراتب به سازمان امور مالیاتی کشور) درخصوص مؤدیان موضوع صدر این بند نیز الزامی است. درخصوص مؤدیانی که امکان پرداخت مالیات مقطوع موضوع این دستورالعمل را بهصورت یکجا در خردادماه ۱۳۹۷ ندارند، مالیات مقطوع فوق حداکثر تا چهارماه به صورت مساوی تقسیط میگردد. عدم پرداخت به موقع مالیات و یا در صورت تقسیط، عدم پرداخت اقساط در سررسیدهای مقرر مشمول جریمه موضوع ماده ۱۹۰ قانون مالیاتهای مستقیم خواهد بود.

۳. هرگاه اسناد و مدارک مثبتهای به دست آید که مشخص شود مجموع فروش کالا و خدمات یا سایر درآمدهای مؤدی در سال ۱۳۹۶ بیش از مبلغ مندرج در جزء ۱ بند الف این دستورالعمل میباشد، پرونده مؤدی وفق مقررات رسیدگی شده و مالیات مابهالتفاوت و جرایم متعلقع مطالبه میگردد.

ج- سایر موارد:

۴. مؤدیانی که مالیات عملکرد سال ۱۳۹۵ آنها حسب مورد با اعمال مقررات موضوع مواد ۱۳۷، ۱۶۵و ۱۷۲ قانون مالیاتهای مستقیم و یا به دلیل عدم تسلیم اظهارنامه مالیاتی بدون اعمال معافیت موضوع ماده ۱۰۱ قانون مالیاتهای مستقیم محاسبه شده یا در طی سال ۱۳۹۵ به صورت کامل فعالیت نداشتهاند، ابتدا باید مالیات سال ۱۳۹۵ آنها بدوت رعایت موارد مذکور محاسبه و سپس مبنای رشد مورد نظر قرار بگیرد.

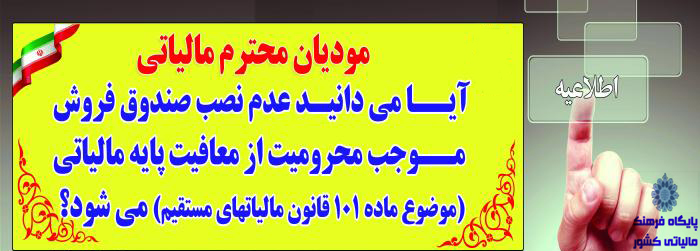

۵. مالیات عملکرد سال ۱۳۹۶ مؤدیان موضوع این دستورالعمل درصورتی که اظهارنامه مالیاتی عملکرد سال ۱۳۹۶ خود را در موعد مقرر قانونی بهصورت جداگانه تسلیم نمایند (بهعنوان آخرین اقدام مؤدی قبل از پایان خردادماه ۱۳۹۷) و یا در مهلت مقرر در این دستورالعمل فرم مربوط به بند ۶ این دستورالعمل را به سازمان امور مالیاتی کشور تسلیم نکنند و یا متقاضی اعمال مقررات قاتونی از جمله مفاد مواد ۱۳۷، ۱۶۵ و ۱۷۲ قانون مالیاتهای مستقیم درخصوص عملکرد سال ۱۳۹۶ خود هستند، از شمول این دستورالعمل خارج بوده و با رعایت مقررات مربوطه تعیین خواهد شد.

۶. صاحبان مشاغل گروه سوم که با توجه به مفاد بند یک فوق خود را مشمول این دستورالعمل میدانند میبایست حداکثر تا پایان خردادماه سال جاری با ورود به سامانه سازمان امور مالیاتی کشور نسبت به ارسال فرم موضوع بند ۱ مذکور اقدام نمایند.